核心逻辑

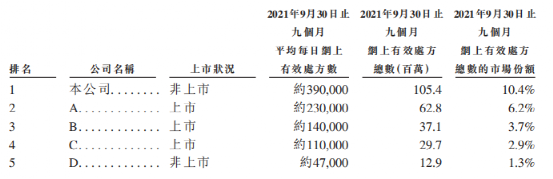

1.智云健康占据中国数字化医疗的领军地位。智云健康围绕慢病管理,为医院和药店提供医疗产品和SaaS产品,为制药公司提供数字营销服务,为患者提供在线问诊和处方开具服务。根据弗若斯特沙利文报告,基于截至2020年12月31日止的中国医院和药店SaaS部署量以及截至2021年9月30日止九个月期间透过智云健康的服务开出的在线处方量,智云健康是中国最大的数字化慢病管理解决方案提供商。

2.智云健康的用户人群不断扩大。根据招股书披露,智云健康的注册用户人数由截至2018年12月31日的400万人增加至截至2020年12月31日的1,710万人,并进一步增加至截至2021年9月30日的2,220万人。

智云健康自2018年年底起逐渐停止若干产品的直接销售,付费个人用户的数目因此由2018年的431,798人减少90.8%至2019年的39,692人。随着个人用户群的增长,公司专注于扩大第三方在线药品销售,并于2020年推出高端会员服务。因此,付费个人用户的数目由2019年的39,692人反弹增加821.6%至2020年的365,786人,并于截至2021年9月30日止九个月达到592,093人。

3.中国拥有世界上最大的慢病患者群体,针对慢病的医疗支出在医疗整体支出中占很大比重。根据弗若斯特沙利文报告,2020年中国患者在慢病管理方面的支出约为人民币4.1万亿元。慢病患者通常需要持续的医疗护理和经常性的处方,以及院内和院外的服务,而根据弗若斯特沙利文报告,中国的医疗服务仍然主要集中在公立医院。

一、公司介绍

智云健康的历史始于2014年12月,成立杭州康晟。

智云健康发展历程中,值得注意的有:

于2015年推出公司首个针对慢病管理的患者端应用程序,并于2016年推出中国第一个针对慢病管理的医院SaaS产品,获得医药经营许可证。

于2017年与一家在慢病管理方面全球领先的公司建立独家合作关系,开展医疗器械以及耗材的区域性销售。

于2018年在中国一所领先的三级医院部署首个全院管理医院SaaS解决方案,并获得数字医院牌照。

于2020年推出具备改良版库存管理及新零售服务功能的药店SaaS产品,随后于2021年,智云健康的注册医生达到79,000人,注册用户达到2200万人。

智云健康为抓住现有院内慢病管理市场并将该市场扩展到院外场景,采取了医院为先战略,为院内院外的患者提供完善的慢病管理体验。

智云健康吸引医院、药店、制药公司、医生及患者,并为他们提供解决方案,涵盖主要慢病,如心血管疾病(如高血压和高脂血症)和糖尿病等。

通过智云健康提供的全面的院内解决方案、药店解决方案和个人慢病管理解决方案,智云健康覆盖了院内院外数字化慢病管理的全生命周期。

来源:招股书

智云健康收益来源包括产品收入及服务收入。

主要通过院内解决方案主要通过以下方式产生收入:

1.向医院销售医院医疗用品,包括医疗器械、耗材和药品;

2.为制药公司提供数字营销服务,智云健康帮助制药公司向智云健康庞大的医院和医生网络推广药品,并从制药公司的销售收入中收取一定比例的服务费用;

3.智云健康医院SaaS的订阅费,药店解决方案主要通过向药店销售药店医疗用品,包括医疗器械、耗材、药品和其他类别商品以及智云健康的药店SaaS订阅费用产生收入;

于往绩记录期间,智云健康实现大幅增长。收入由2018年的人民币249.8百万元增加110.0%至2019年的人民币524.4百万元,并于2020年进一步增加60.0%至人民币839.1百万元。

但在过往业绩中,智云健康的亏损逐步扩大。智云健康的经调整净亏损金额于2018年、2019年及2020年分别为人民币85.8百万元、人民币149.5百万元及人民币636.3百万元。

来源:根据招股书整理

于2018年、2019年、2020年、经调整过后的净利率分别为:-34.3%、-28.5%、-75.80%。

来源:根据招股书整理

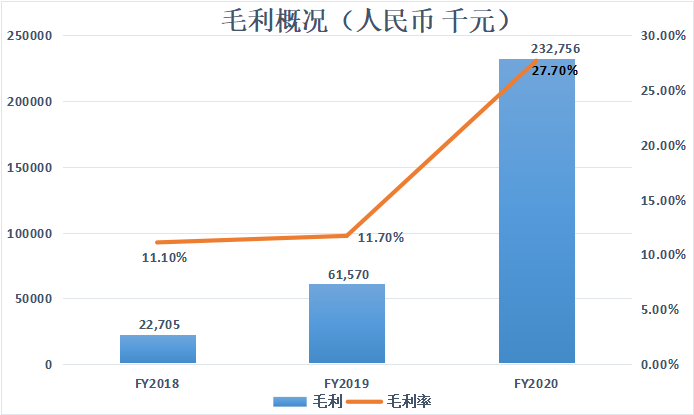

于2018年、2019年、2020年,毛利润为人民币27,705千元,人民币61,750千元,及人民币232,756千元。毛利率分别为11.1%、11.7%、27.7%。

来源:根据招股书整理

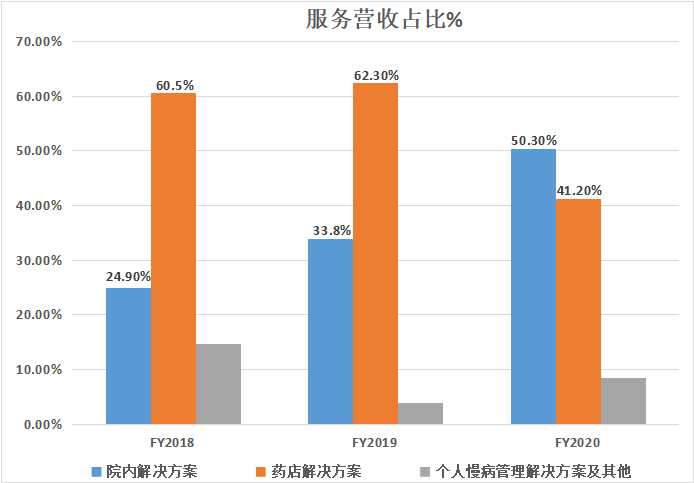

智云健康的营收服务占比中,药店解决方案和院内解决方案占大部分,个人慢病管理解决方案及其他占较少比例。

来源:根据招股书整理

二、市场概况

根据弗若斯特沙利文报告,预计2025年中国整个数字化健康和保健市场的规模将达到人民币15,116亿元,从2020年到2025年的年复合增长率为37.5%,并在2030年进一步达到人民币41,652亿元,从2025年到2030年的年复合增长率为22.5%。

来源:招股书

中国的慢病管理市场,拥有庞大的患者群体和高增长潜质,是中国医疗卫生市场最重要的细分市场之一。截至2020年12月31日,中国分别有1.33亿糖尿病患者、3.24亿高血压患者和8,900万高胆固醇血症患者,而且这些患者群体预计将持续增长。

根据弗若斯特沙利文报告统计,中国的慢病医疗卫生支出预计将从2020年的人民币41,006亿元(占医疗卫生总支出的56.7%)增长到2030年的人民币124,799亿元(占医疗卫生总支出的75.0%)。此外,2020年,慢病的处方量占全部处方量的87.0%,预计2030年将占90.0%。

来源:招股书

中国数字化慢病管理市场包括慢病管理服务及相关产品销售收入。数字慢病产品包括药物、耗材、医疗器械、营养品及补充品,以及其他慢病用品。

根据弗若斯特沙利文报告统计,中国数字化慢病管理市场的市场规模由2016年的人民币578亿元增至2020年的人民币1,761亿元,期内复合年增长率达32.1%。预期市场规模将由2025年的人民币8,001亿元进一步增长至2030年的人民币18,085亿元,其中2020年至2025年与2025年至2030年的复合年增长率为分别为35.4%及17.7%。

来源:招股书

扩大处方药外流处方药外流是一个重要的新兴趋势。根据弗若斯特沙利文报告,处方药外流的潜在普及率预计最高将增加到占中国门诊药品销售的87.6%。

政府颁布了一些政策来支持处方外流:

1.根据《「十三五」深化医药卫生体制改革规划》,公立医院将进行全面改革,同时禁止公立医院对其销售的药品加价。

在这种政策趋势下,公立医院不能再从药品销售中获得利润,这就降低了销售药品的积极性。随着对医院药品销售收入占比的监督和评价更加严格,医院更愿意让患者通过院外渠道购买药品,包括在线和线下零售药店。

2.一系列支持性政策的出台和生效,为处方药院外分销改革提供了指导,其中包括《全国零售药店分类分级管理指导意见(征求意见稿)》及《关于进一步改革完善药品生产流通使用政策的若干意见》。

在处方药外流扩大的推动下,院外渠道药品销售所占的比例预计将继续增加。在这一长期趋势中,药店和其他院外平台需要更广泛的客户群、供应链能力和处方流通能力。

2020年至2025年在中国透过院外渠道销售药品的复合年增长率预计为17.5%,比院内销售快,而后者同期的复合年增长率预计为4.1%。

于2018年,由于(两票制)和使用带量采购方法的集中采购全国试点项目等多项旨在降低院内药品价格及减少分销渠道层级的政府法规的实施,数字营销服务开始于中国蓬勃发展。随之而来的销售收入下降导致制药公司在传统营销方法和数字营销服务之间重新分配资源。

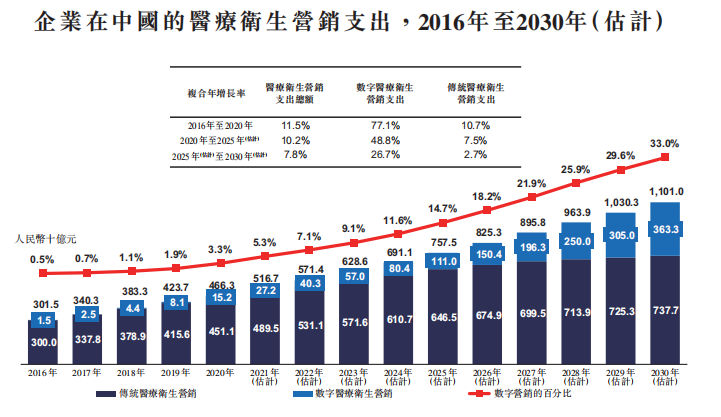

企业的医疗卫生营销支出从2016年的人民币3,015亿元,其中数字营销服务占比为0.5%,增加到2020年的人民币4,663亿元,其中数字渗透率为3.3%。该等支出包括主要针对医院、医生和药店的营销和推广活动。该等企业预计将于2025年花费约人民币7,575亿元,其中数字营销服务渗透率将为14.7%。

于人民币11,010亿元规模的医疗卫生营销市场中,数字医疗营销市场预期于2030年将进一步扩大至人民币3,633亿元,其渗透率于2030年预期为33.0%。

来源:招股书

数字营销服务带来的主要好处:

广泛且有效的覆盖:通过为医院和药店提供数字化基础设施,数字营销服务提供商可以快速地建立全国性覆盖网络。

迎合医生需求更为有效的推广:新一代数字营销能力方便制药公司接触医生。医生据此可根据患者健康状况及需求了解可用及适合的治疗,能够做出较有益的处方决策。

更佳效率:与耗时费力的传统营销不同,数字营销服务提供了更高效的备选方案以及更广泛的外延范围。

激发对先进治疗方法的需求:医院作为医疗服务的重要提供者,致力于保持处于医疗技术的前沿,并寻求为患者提供更好的治疗。

卓越的营销分析和洞察:数字营销服务提供渠道让制药和医疗公司能够通过其强大的网络接触目标医院。

数字医疗营销乃新兴市场,估计有超过200名参与者专注于市场的不同方面,具有不同的商业模式。

数字医疗营销服务提供商包括六大类:

1.数字解决方案开发商。2.虚拟访问提供商。3.互联网医院。4.医药电子商务平台。5.在线会议供应商。6.数字医师平台。

智云健康专注于通过自己独特的基于SaaS的解决方案领导中国的慢病管理行业数字化发展并已取得市场领先地位。

据弗若斯特沙利文统计,截至2020年12月31日,中国共有35,394家医院,其中13,400家是三级和二级医院。在2020年中国专注于慢病管理的医院SaaS解决方案供应商中智云健康在部署医院或医院SaaS数量上排名第一,即三级和二级医院渗透率约为9.7%。2020年中国整体数字化慢病管理医院SaaS渗透率约为14.6%。

据弗若斯特沙利文统计,截至2020年12月31日,中国总共有560,200家药店。就2020年部署药店SaaS解决方案的药店数量而言,智云健康在中国药店SaaS解决方案供应商中排名第一,渗透率为19.9%。药店SaaS指拥有在线处方开具及库存管理功能的软件,

来源:招股书

智云健康将医院、药店和医生引入自己的平台,使他们可以有效地提供整合式患者院内院外就诊的综合服务。

据弗若斯特沙利文统计,就截至2020年12月31日止部署SaaS的医院及药店数量以及截至2021年9月30日止九个月在线处方数量而言,智云健康是中国最大的数字化慢病管理平台。

来源:招股书

三、上市概况

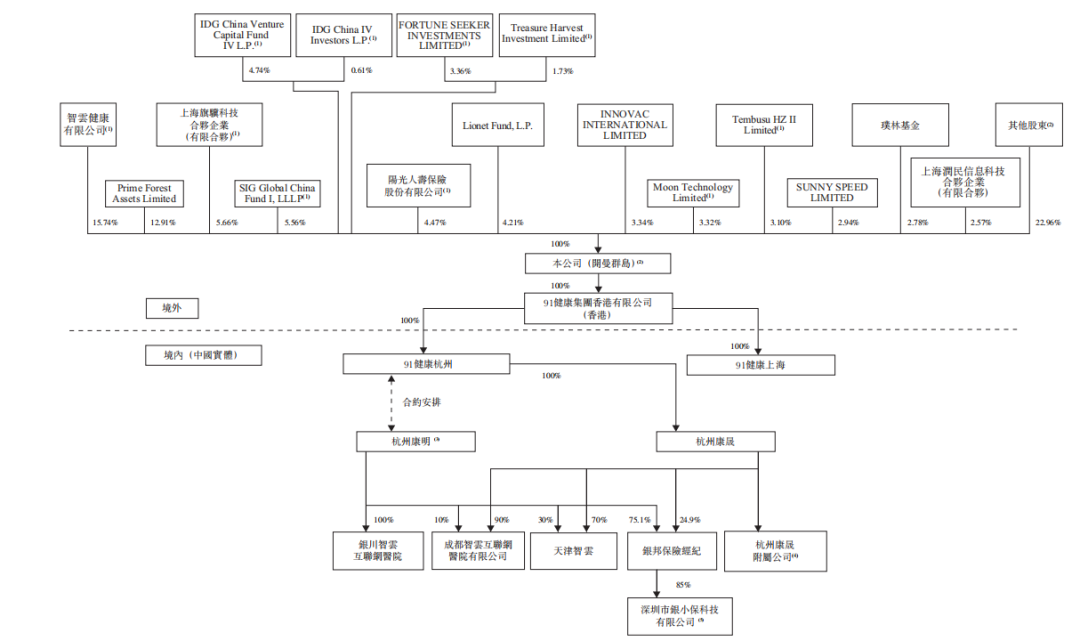

截止IPO前,智云健康持有15.74%的股权,员工股权激励平台Prime Forest Assets Limited持股12.91%,招银国际持股5.66%,SIG持股5.56%,IDG资本持股5.35%。

来源:招股书

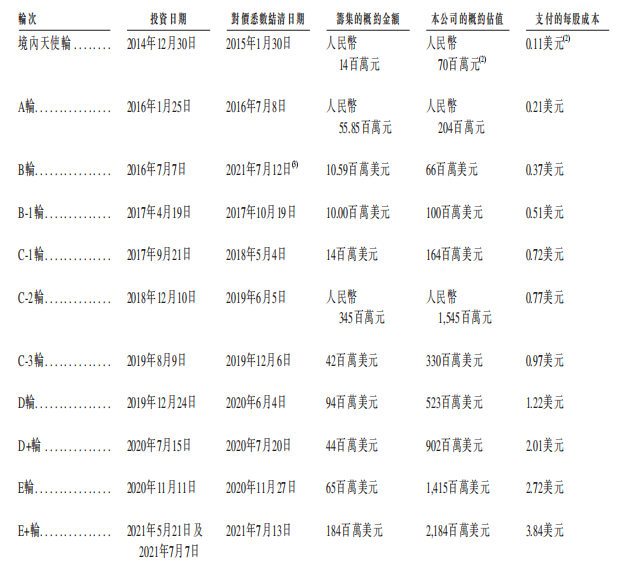

从投资方来看,智云健康经历了11轮融资,融资背后资本包括太平、平安、阳光、泰格、三星电子、绿地集团、周大福等战略投资人,也包括了SIG、IDG、中金、招银国际等财务投资人。经过最后一轮融资后,智云健康的估值已达21.84亿美元。

来源:招股书

四、风险因素

1.在近3年的财报中,智云健康净亏损逐渐加大,且预计未来的支出会增加,盈利不确定性较大。

2.智云健康可能受到广泛且不断变化的法律及监管规定的规限,不遵守该等规定或该等规定发生变动可能会对业务及前景产生重大不利影响。

五、估值

上市前,智云健康的融资估值已经超过20亿美元。但目前来说,特别是2019年到2020年,公司烧钱速度还是令人吃惊,估计已经吓退了不少投资者。另一方面,尽管公司身处医疗健康赛道,但过去1年行业政策多变,A股市场诸如卫宁健康等同行业绩亦不理想,港股的医渡云上市后更是一路暴跌。也就是说,现实可能并非招股书描述得那般美好。

整体看,在目前市场偏熊市的氛围下,公司上市短期内或许能够借力筹码结构炒作一把。但中长期看,如果公司无法向市场证明自身的造血能力,那估计就是另一个医渡云。

发表评论 取消回复