行业第三冲击“行业第一股”,想象力够吗?

谁会是“口腔第一股”谜团未解。

近日,中高端口腔连锁皮牌“瑞尔集团”通过了港交所聆讯,这是瑞尔集团的第二次递交招股书

在瑞尔之前,同为口腔连锁集团的品牌“中国口腔”已经递交四次招股书,“牙博士”也递交招股书,但均未有结果出现。瑞尔集团此次上市进程依然进入下一阶段,极有可能冲击“港股口腔第一股”。

成立于1999年的瑞尔集团,主要提供普通牙科、正畸和种植三种口腔医疗服务,旗下拥有“瑞尔齿科”和“瑞泰齿科”两大品牌。

据天眼查数据显示,以2020年国内收入计算,瑞尔集团在国内高端民营口腔医疗服务市场中,瑞尔市场占有率排名第一,在整个民营口腔医疗服务市场中,市占率排名第三,牙博士、中国口腔等与之竞争正酣。

冲击上市的瑞尔能否撑起这一港股牙科第一股的名头?暴利口腔行业究竟营收几何?争抢上市所为谁?

且看本文分解。

一、暴利口腔成“财富密码”?

口腔行业处在消费升级的趋势。

老年人牙齿老化、儿童龋齿、青少年牙齿矫正等问题逐渐受到重视,口腔方面的健康医疗、护理、防治美容等需求正在强势增长。

据天眼查和弗若斯特沙利文据显示,2015年,中国口腔医疗机构数量为6.41万家,2020年末已增长至8.77万家,年复合增长率为6.5%。

预计在2025年将突破10万家,达14.45万家,增长率为10.4%,市场规模将会达到2998亿。在这其中,民营口腔将成为绝对主力,占据80%以上市场规模。

在诱人的市场风口之下,各路资本纷纷加注。

红杉中国、淡马锡、高盛、高瓴、启明资本等,甚至是王思聪的普思资本也下场进行多轮投资。

据天眼查数据显示,2014年,普思资本以15.84美元/股的价格认购瑞尔集团22.09万股C轮优先股,2017年,普思资本再以33.43美元/股的价格全部出售,获利超2500万。

一方面是日益壮大的大众口腔需求,另一方面是公立医院牙医资源的稀少,使得民营口腔生意蒸蒸日上。

中国人口众多,牙医的紧缺性使得行业薪资水涨船高。

据调查显示,2020年,欧洲国家每百万人中约有810名牙医、美国约为608人,而中国的这一数量为175。这也给牙医带来了“财富自由”的可能。

据瑞尔集团招股书数据显示,过去三年,瑞尔集团全职牙医平均年收入在百万以上,最高超200万元。

另一牙科企业通策医疗,在2020年年报中报告其“医疗服务”项人力成本约为6.37亿元,结合通策医疗共有1381名牙医,加上其他服务人员,每名牙医年收入也接近50万元。

不论是资本,还是牙医,明面上都赚翻了。

二、凤箫声动,瑞尔的野心与隐忧

在巨大的市场蛋糕面前,随着各路资本的疯狂推进,瑞尔、牙博士、中国口腔依然跑在了民营口腔服务行业的前列。

在上市之前,瑞尔集团共完成5轮融资,来自启明创投、淡马锡、高瓴资本、兴业银行等机构共给予投资超4亿美元。

据瑞尔递交的招股书显示,截至2021年9月30日,瑞尔集团在国内一二线共15个主要城市运营了11家医院及诊所,共拥有资深牙医882名。

作为第一家通过港交所上市聆讯的口腔医疗服务商,瑞尔集团募集资金用于业务扩张、开设新门店以及诊所,同时建设优化信息技术基础设施,充实运营资金等。

以实力来算,瑞尔集团高端第三、综合第三的口腔医疗服务供应商,撑得起“港股牙科第一股”的野心。

那么,营收呢?

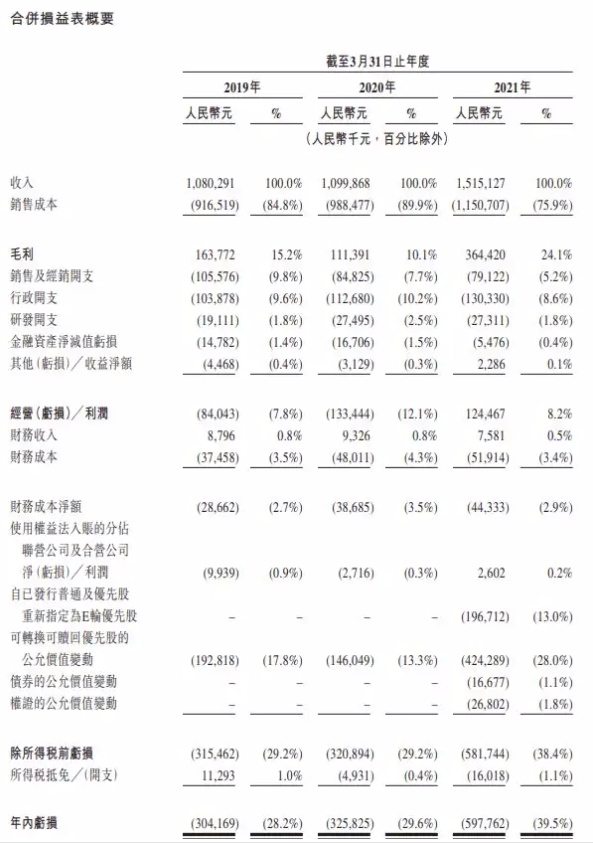

据瑞尔集团招股书显示,2019财年-2021财年,瑞尔集团总资产分别为18.76亿元、19.03亿元、23.51亿元,总负债分别为35.12亿元、39.31亿元、48.07亿元,公司负债率逐年升高,分别达187.25%、206.57%、204.47%,高负债率之下,瑞尔牙科继续新一轮募资用以缓解危机。

其负债项目中值得一提的是,瑞尔集团创始人邹其芳与投资方曾签订对赌协议,协议要求瑞尔集团需要在2020年12月31日之前顺利上市,一级市场的可转换可赎回优先股将自动转为普通股,但如果未能按时IPO,瑞尔集团可能会收到来自优先股持有人的赎回要求。

显而易见,瑞尔集团并未能按时完成上市承诺,于是2021年1月,协议双方将上市截止日期顺延至2021年12月31日,之后再次达成协议时间为2023年12月31日。

与此同时,瑞尔集团所有A轮至E轮优先股于2021年3月31日被归类为流动负债。

瑞尔集团在高额的债务之下,利润却增长缓慢,增收不增利较为明显。据招股书数据显示2019财年-2021财年,瑞尔集团营收分别为10.8亿元、11亿元、15.15亿元,但同期净亏损却分别为3.04亿元、3.26亿元和5.98亿元。

三、狂奔之下,瑞尔需变速成长

作为行业翘楚的瑞尔,却两年亏损,甚至资不抵债。瑞尔在招股书中进行了解释称,受员工福利开支包括牙医以及其他员工工资、薪水和分红的上涨,瑞尔的毛利率一直较低。

据招股书数据显示2019财年至2021年财年,公司分别拥全职牙医有770名、820名、856名(截至2021年9月31日为882名),单名全职牙医平均年收入为137.67万元、128.79万元与187.48万元,几乎为行业最高。

从财报数据中得知,瑞尔集团同期人员福利指出分别为5.66亿元、6.15亿元和7.17亿元,分别占当期收入成本的61.8%、62.3%和62.3%,同期毛利率分别为15.2%、10.1%与24.1%,远低于行业均值50%,即使是通策医疗,毛利率也超40%。

不赚钱是瑞尔集团的客观事实。

这与瑞尔集团的业务偏向也有关,例如定位高端,则需要注重服务质量、服务水平,各项细致服务将会进入员工考核指标,从而拉高了用人成本。以更高的成本为瑞尔换来一个“口腔服务界的海底捞”的美名。

矛盾的是,瑞尔集团在2017年获得D轮9000万美元融资后,启动“千店计划”,加速牙科门店布局。

但实际上这一计划与“高端”的定位本就相矛盾,国内口腔服务即使市场广大,但高端客户群体占比并不高,更为庞大的则是大众消费客户,至少在当下,快速扩张可能并不明智。

从外部来讲,瑞尔还将面临政策背景之下的“风险”。

随着口腔问题逐渐显现,2021年11月,四川省药械招标采购服务中心就曾发布通告称,将开展部分口腔耗材信息采集工作。信息传出,医疗板块继续下行,通策医疗此后三日跌幅近12%。

据艾瑞咨询数据显示,口腔服务行业前五市场规模之和为8.5%,口腔服务的未来发展前景很大,在充满诱惑的口腔服务大蛋糕面前,瑞尔们的任何一次扩张行为都仍需谨慎。

当然,作为消费者,看到市场“卷”起来,还是很乐意的。

参考资料:

数据来源:天眼查、瑞尔集团招股书

图片来源:网络、瑞尔招股书

参考文章:

不二研究:瑞尔、牙博士、中国口腔医疗赴港IPO,谁的"牙"最硬?

懂财帝:瑞尔集团二次IPO隐因:民营口腔医院凶猛扩张与对赌

发表评论 取消回复