● 估值与定价

● 支付手段

● 配套融资的使用

● 发股收购or 吸收合并

● 资产交易 or股权交易

● 业绩对赌

● 会计处理

● 税收成本

● 股份锁定

■ 对目标公司的定价是交易双方谈判的焦点

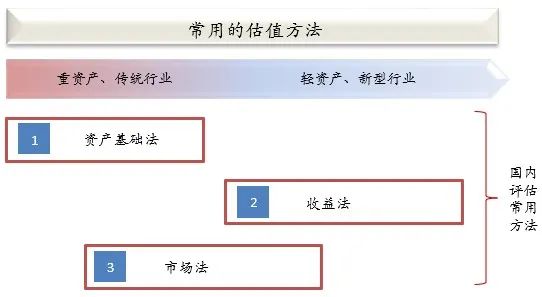

资产基础法:在合理评估企业各项资产和负债价值的基础上确定评估对象价值收益法:通过将被评估企业预期收益资本化或折现以确定评估对象价值市场法:将评估对象与参考企业、在市场上已有交易案例的企业进行比较 以确定评估对象价值■ 购买资产的估值外,对于以发行股份作为支付对价手段的并购项目,上市公司自身股票对价也对于交易双方的利益有直接的影响。

■ A股市场上市公司发股价格的确定采用市价原则。对于主板上市公司,根据《上市公司重大资产重组管理办法(2020年修订)》,上市公司发行股份的价格不得低于市场参考价的90%。市场参考价为本次发行股份购买资产的董事会决议公告日前20个交易日、60个交易日或者120个交易日的公司股票交易均价之一。

■ 随着科创板设立、创业板改革并试点注册制,监管机构对于重大资产重组的发股价格放宽要求,增加了科创板、创业板及北京证券交易所上市公司重大资产重组的灵活性:发行股份的价格不得低于市场参考价的80%

■ 协议转让:上市公司股票转让价格原则上不得低于签署协议前一交易日上市公司股票收盘价的90%。■ 要约收购:根据《上市公司收购管理办法(2020年修订)》,收购人进行要约收购的,对同一种类股票的要约价格,不得低于要约收购提示性公告日前6个月内收购人取得该种股票所支付的最高价格;原则上不低于提示性公告前30日股票均价。■ 二级市场收购(大宗交易):二级市场收购股票价格根据成交时的股价确定。大宗交易作为经由交易所成交的特殊类型收购,交易方式受到交易所交易规则的指导和管理,其价格受股票涨跌幅限制、收盘价等要素影响,由交易双方协商确定。■ 认购非公开发行股票:根据《上市公司证券发行管理办法(2020年修订)》,上市公司非公开发行股票,发行价格不低于定价基准日前二十个交易日公司股票均价的80%。定价基准日为本次非公开发行股票的发行期首日,但若上市公司董事会决议提前确定全部发行对象,且认购方为

(1)上市公司的控股股东、实际控制人或其控制的关联人;

(2)通过认购本次发行的股份取得上市公司实际控制权的投资者;

三种情形之一的,定价基准日可以为关于本次非公开发行股票的董事会决议公告日、股东大会决议公告日或者发行期首日。■ 市场化并购中估值、作价并不是独立的、单一的要素,而是与支付结构、锁定期、业绩承诺、会计处理、税收等因素密切关联,所以交易各方要从多个角度来综合评判,并确定合理的交易价格。

■ 在上市公司并购实践中,上市公司高估值往往导致交易对方对标的公司估值预期较高,但是市场和监管机构对标的公司估值存在心里底线,交易双方有时也差距甚大。

目前,交易估值通常依赖评估机构出具评估报告来实现,这样交易双方矛盾往往给评估机构及其评估技术带来挑战。

另外, 不同评估方法选择也直接导致新增股份锁定期和业绩补偿问题,进而影响交易对方利益。

所以估值的博弈不仅考验交易双方,也是对财务顾问和评估机构交易经验和交易智慧的考验。

发表评论 取消回复